La zakat al-Maal, l’aumône annuelle obligatoire sur la richesse des musulmans, est due sur le bénéfice une fois par année lunaire (période appelée hawl), ou le potentiel de celui-ci, provenant de la richesse éligible.

Généralement, il convient de distinguer deux catégories générales de richesse éligible à la zakat, chacune relève d’une période distincte pour le paiement de l’aumône légale :

- La rentabilité : la monnaie, les biens commerciaux et le bétail. On paie sur cette richesse après le passage de 12 mois lunaires complets, à compter de la date d’acquisition (séparément) de chaque catégorie.

- Rendements de la terre / Mannes : la Zakat est due sur les récoltes et les produits de ce type, ainsi que sur les minéraux extraits et les trésors, au moment de la récolte.

Ces types de richesse ont des dates d’exigibilité de paiement différentes. La raison de cette différence peut être expliqué de la manière suivante :

- La richesse de croissance – la monnaie (y compris l’or, l’argent, etc.), les biens commerciaux et le bétail « font croître » la richesse ou la stockent. On effectue donc le paiement sur leur profit (ou potentiel) et sur le revenu qu’ils créent.

- Les cultures, les extraits de terre, et les trésors sont eux-mêmes la croissance et le revenu. On paie donc la zakat sur eux.

Qui a établi le calendrier de paiement de la Zakat ?

Les compagnons du Prophète, prière et paix sur lui, y compris chacun des quatre califes bien guidés, ont couramment payé et collecté la zakat sur ces conditions d’échéance. Cela signifie qu’ils l’ont appris du Prophète, salut et paix sur lui, et il existe de nombreux hadiths fiables sur l’étendue de cet acte d’adoration. C’est généralement ainsi que les directives de la révélation sont transmises aux gens. Allah prescrit. Le Prophète détaille. Les juristes musulmans ont quatorze siècles de quasi-consensus sur le moment où la zakat est due (annuellement ou à la récolte).

À ce sujet, le célèbre érudit du 14ème siècle, Ibn Al-Qayyim, déclare :

[Le Prophète, prière et paix sur lui] a imposé la Zakat [sur les biens de croissance] chaque année, fixant son moment de paiement sur les récoltes et les fruits au moment de leur maturation et de leur récolte. La Zakat fait preuve de la plus grande justice en ceci : si elle était due chaque semaine ou chaque mois, les détenteurs de richesses supporteraient un fardeau épuisant ; une fois par vie, elle ne suffirait pas aux pauvres dans le besoin. Son échéance annuelle est le meilleur moyen de servir [la justice]. (Zad Al-Ma’ad)

Les spécialistes de la tradition prophétique et de la loi s’accordent à dire qu’aucun hadith ne prétend que le Prophète, salut et paix sur lui, a collecté la zakat sur n’importe quel type de richesse plus ou moins souvent qu’annuellement. Ainsi, l’année lunaire (hawl) constitue le cycle naturel de croissance des richesses (Fiqh az-Zakat).

La date d’exigibilité de l’aumône obligatoire est-elle flexible ?

Pour le premier type de richesse – les biens de croissance – l’écoulement d’une période complète de 12 mois du calendrier hijri, l’année lunaire islamique, entraîne l’échéance de paiement sur ce que l’on possède en totalité. Il s’agit d’une date limite stricte, c’est-à-dire inflexible.

On peut payer l’aumône légale en avance (même de plusieurs années) en fonction de l’estimation (et combler ensuite tout manque à gagner au moment de l’échéance réelle), mais on ne peut pas la manquer sans commettre de péché. Pour en savoir plus, consulter s’il est possible de retarder ou d’avancer la zakat.

Commencement d’une année de zakat

On calcule un hawl (année de zakat) à partir de la date à laquelle la richesse soumise au paiement atteint le « seuil minimum » de nissab pour ce type de richesse, jusqu’à ce que 12 mois de hijri se soient écoulés. Le mot arabe « nissab », littéralement « origine » ou « commencement », est appelé ainsi parce que le droit des pauvres sur la richesse des payeurs « prend naissance » ou « commence » au moment où elle atteint ce seuil après qu’une année lunaire (hawl) se soit écoulée. Pour en savoir plus sur le seuil minimum et le calcul, voir l’essentiel à retenir concernant le sujet.

Les modifications du nissab affectent-elles la date d’exigibilité du paiement ?

Les fluctuations de richesse, en dessous puis au-dessus du seuil au cours de l’année, modifient le décompte de l’année de zakat (hawl) pour trois des quatre écoles de droit islamique les plus suivies (Maliki, Shafi’i et Hanbali). En d’autres termes, si la richesse d’une personne au cours de l’année lunaire tombe en dessous du seuil, ils recommencent le décompte du hawl lorsque ce type de richesse atteint à nouveau ce seuil minimal.

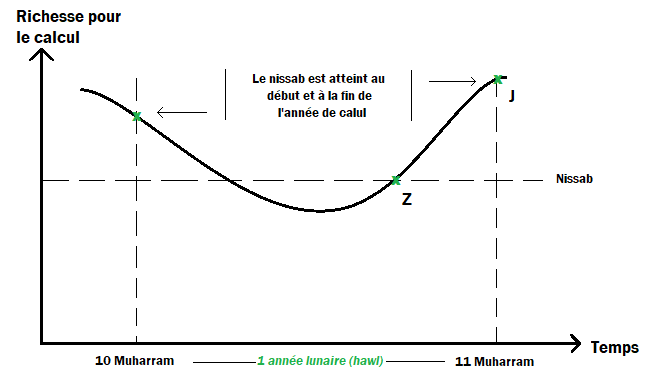

Pour l’école Hanafi, les fluctuations de la richesse en dessous du nissab, après qu’il ait été atteint, n’ont aucun impact sur le calendrier de la zakat, tant que l’on possède le montant du seuil au début de l’année lunaire et à sa date d’échéance de paiement.

Voici un graphique qui illustre la position Hanafi sur le seuil minimum rendant obligatoire le paiement au cours d’une année (les dates sont à titre d’exemple). Ainsi, le passage en dessous du nissab n’impacte pas la prise en compte de la richesse tant que celle-ci est au dessus au début et à la fin de l’année de calcul.

Concernant les dates d’exigibilité pour les bénéfices réalisés sur le capital pendant l’année de zakat

Il n’y a pas de dates différentes en matière d’échéance pour les les bénéfices réalisés sur le capital. Ainsi, tout bénéfice ou gain, provenant de la richesse principale d’une personne au cours de l’année lunaire, est ajouté à cette richesse principale dans le but de calculer le paiement de la zakat. La même date d’échéance initiale du principal reste en place. On ne commence pas une autre année lunaire sur ces biens supplémentaires, qu’il s’agisse de bénéfices ou de naissance de bétail, même si cela arrive le jour juste avant la date d’échéance.

Des richesses de nature différente peuvent-elles avoir des dates de paiements différentes ?

Si l’on reçoit un type différent de richesse (par exemple de l’or en tant que richesse personnelle, par opposition aux biens commerciaux ou aux propriétés d’entreprise), la plupart des érudits soutiennent que l’on commence un nouveau calcul d’une année pour la date d’échéance du type de richesse nouvellement acquis. Dans notre exemple, cela se traduit par une date de paiement différente pour l’or. Certains savants disent que l’on doit payer la Zakat sur ce bien dès sa réception, ou l’ajouter au paiement si l’on dispose d’une année de comptabilisation de la Zakat.

Cependant, nous ajouterons toujours l’or nouvellement acquis, à ses autres richesses personnelles existantes aux fins du calcul et du paiement à l’échéance initiale. Ce n’est que lorsqu’on acquiert un type de richesse totalement nouveau par nature (exemple : nous achetons 50 moutons ou 30 vaches, sans en posséder aucun à ce moment-là, alors nous commencerons un nouveau cycle de calcul pour ce type de richesse qui est en soi différent.

Addition de même type de richesse pour facilité le paiement de la zakat al-Maal

Si l’on prend possession d’un nouveau bien qui est identique à un type de richesse existant – ajouter de l’or à son or, ou des moutons à ses moutons – les Hanafis et les Malikis considèrent qu’il faut l’ajouter à la richesse existante et payer la zakat sur ce bien à l’échéance de paiement de cette richesse existante car cela risque moins de créer une confusion. Ceci facilite considérablement la démarche. Les Shafi’is et les Hanbalis soutiennent quant à eux, que l’on peut commencer à calculer une nouvelle année de zakat (hawl) sur la richesse nouvellement acquise.

Concernant la zakat sur les récoltes et les minéraux elle ne rejoint pas la date d’échéance des autres éléments de richesse. En effet, les gains provenant de la terre, sont payés à l’instatnt T dès leur réception, c’est-à-dire lors de la récolte ou de l’extraction. L’augmentation est sans délai, elle se fait de manière immédiate, le paiement suit donc cette logique est l’est également. Il y a aussi le fait que certains rendements de richesse sont périssables. Vous pouvez en apprendre plus sur les richesses prises en compte dans le calcul de l’aumône obligatoire en Islam.

Recommandations à payer à temps

Nous pouvons noter 3 raisons qui pourraient nous inciter à effectuer le paiement de la zakat de manière rigoureuse :

- Éviter les péchés, Aider les autres

La zakat est à la fois une obligation d’adoration divine (dans la catégorie juridique de ‘ibadat), en tant que troisième des cinq piliers de l’islam, et une obligation financière transactionnelle due aux pauvres et aux méritants (dans la catégorie juridique de mu’amalat).

Si sa double nature est à l’origine de la plupart des divergences entre les savants concernant ses règles, elle sert également à renforcer l’interdiction de retarder le paiement au-delà de sa date d’échéance.

En tant que devoir d’adoration, son obligation est limitée dans le temps comme tous les rites d’adoration de l’Islam – le jeûne du Ramadan, les prières de la Salât et le Pèlerinage du Hajj (trois autres des cinq piliers de l’Islam). Lorsque leur échéance approche, ces rites deviennent des obligations imminentes. Les manquer, c’est commettre un péché et s’exposer à une dette divine dont il faut s’acquitter.

En tant qu’obligation financière, la zakat différée usurpe la richesse de ses véritables propriétaires divinement désignés, les pauvres, les nécessiteux et les méritants.

- L’acte juste est immédiat

Allah nous exhorte, dans le Quran, à l’action et à la constance : Courez les uns après les autres vers les bonnes œuvres (Sourate 2 Al-Baqarah, verset 148).

وَلِكُلٍّۢ وِجْهَةٌ هُوَ مُوَلِّيهَا ۖ فَٱسْتَبِقُوا۟ ٱلْخَيْرَٰتِ ۚ أَيْنَ مَا تَكُونُوا۟ يَأْتِ بِكُمُ ٱللَّهُ جَمِيعًا ۚ إِنَّ ٱللَّهَ عَلَىٰ كُلِّ شَىْءٍۢ قَدِيرٌۭ

« À chacun une orientation vers laquelle il se tourne. Rivalisez donc dans les bonnes œuvres. Où que vous soyez, Allah vous ramènera tous vers Lui, car Allah est, certes Omnipotent.«

سَابِقُوٓا۟ إِلَىٰ مَغْفِرَةٍۢ مِّن رَّبِّكُمْ وَجَنَّةٍ عَرْضُهَا كَعَرْضِ ٱلسَّمَآءِ وَٱلْأَرْضِ أُعِدَّتْ لِلَّذِينَ ءَامَنُوا۟ بِٱللَّهِ وَرُسُلِهِۦ ۚ ذَٰلِكَ فَضْلُ ٱللَّهِ يُؤْتِيهِ مَن يَشَآءُ ۚ وَٱللَّهُ ذُو ٱلْفَضْلِ ٱلْعَظِيمِ

« Hâtez-vous vers un pardon de votre Seigneur ainsi qu’un Paradis aussi large que le ciel et la terre, préparé pour ceux qui ont cru en Allah et en Ses Messagers. Telle est la grâce d’Allah qu’Il donne à qui Il veut. Et Allah est le Détenteur de l’énorme grâce. » (Sourate 57 Al-Hadid, verset 21).

Nul autre qu’Allah ne connaît les limites de la capacité d’une personne, y compris le moment de sa mort. Allah et le Prophète, prière et paix sur lui, ne cessent de répéter au croyant cet encouragement qui est de faire tant que nous pouvons, de donner tant que nous avons. Cela s’applique tout particulièrement à la zakat (et à la sadaqah, la charité volontaire) puisqu’elle vise à soulager les pauvres, les affligés et les plus nécessiteux.

- La zakat non payée entache la richesse

Le Prophète, salut et paix sur lui, a dit : » L’aumône obligatoire d’une personne ne reste pas mélangée à ses autres richesses sans les oblitérer » (Tarikh Al-Kabir, Bukhari,). (Oblitérer signifie : effacer par une usure progressive).

Wa Allahu A’lam