Nisṣâb est le mot arabe qui désigne la quantité minimale que le Prophète, prières et paix sur lui, a fixée comme seuil fixe à partir duquel un(e) musulman(e) doit sortit la Zakat al-Maal sur les biens éligibles. Les différents types de biens ont des seuils spécifiés propre à chacun. Littéralement, niṣâb signifie « origine » car le droit du pauvre à la recevoir et le devoir de celui/celle qui doit payer l’aumône légale sur sa richesse, commence à cette limite d’accumulation.

Le Prophète lui-même, salut et paix sur lui, a établi les valeurs de nissab pour les cinq catégories de richesses à prendre en compte : les biens personnels, les biens commerciaux, les produits agricoles, le bétail et les troquets découverts ou prospectés. Les limites qu’il a fixées à partir desquelles le croyant doit payer la Zakat sur cette richesse font partie de la Révélation.

Quelles sont les valeurs fixées pour le Nissab ?

Voici un tableau qui affiche chaque type de richesse, son nissab délimité en équivalence de valeur, et le taux de Zakat de ce flux de richesse (éléments spécifiés par le Prophète, sur lui le salut et la paix) :

| Type de Richesse | Nissab | Taux de Zakat |

| Patrimoine Personnel | 85g d’Or ou 595g d’Argent | 2.5 % |

| Patrimoine Entreprise | ||

| -> Biens commerciaux | 85g d’Or ou 595g d’Argent | 2.5 % valeur actuelle de la vente en gros |

| -> Actifs exploités | 85g d’Or ou 595g d’Argent | 2.5 % du revenu net |

| Produits Agricoles | ||

| -> Cultures irriguées | 653 kg | 5 % de la récolte |

| -> Cultures non irriguées | 653 kg | 10 % de la récolte |

| Élevage – Bétail | Voir ci-dessous | selon l’animal |

| Trésors (Aubaines – Ressources naturelles) | 85g d’Or ou 595g d’Argent | 20 % |

La valeur du nissab pour la richesse personnelle, commerciale et découverte est la valeur actuelle de 85 grammes d’or pur.

Le nissab des produits agricoles est de 653 kg.

Le nissab des ovins (moutons et chèvres) est de 40 têtes.

Le nissab pour les bovins (bovins, buffles, bisons, antilopes, yacks, etc.) est de 30 têtes.

Le nissab a été fixé à 5 pour les chameaux.

Richesse et seuil minimum : à partir de quand la zakat est-elle due ?

La zakat sur la plupart des richesses prises en compte dans le calcul est due lorsqu’elles atteignent leur nissab après le passage d’une année lunaire islamique. L’année islamique est appelée année Hijri, et sa période pour déterminer le paiement de la Zakat est appelée un ḥawl.

On calcule un hawl (année de zakat) à partir de la date à laquelle la richesse comptabilisé d’une personne atteint le « seuil minimum » de nissab pour ce type de richesse, jusqu’à ce que 12 mois hijri entiers s’écoulent. Ce dernier jour devient la date d’exigibilité de la l’aumône légale du payeur. La notion de temps pour cette adoration est essentielle à comprendre pour bien évaluer son éligibilité.

Changement de nissab et date d’exigibilité

Si la richesse tombe en dessous du seuil de niṣâb au cours de l’année, on recommence le décompte de l’année de zakat (ḥawl), selon trois des quatre écoles juridiques les plus importantes de la loi islamique (Maliki, Shafi’i et Hanbali). Ainsi, lorsque la richesse pendant l’année tombe en dessous de nissab, ces érudits du fiqh considèrent que le décompte du ḥawl reprend lorsque le type de richesse en question atteint à nouveau un nissab. Ces notions sont essentielles pour comprendre et appliquer votre devoir de croyant.

Selon l’école Hanafi, les fluctuations de la richesse en dessous du seuil, à tout moment après que celle-ci ait atteint cece seuil minimum, ne modifient pas le calendrier de la zakat si l’on avait le montant de nissab au début de l’année de la zakat (ḥawl) et que l’on a également le seuil minimal pour cette richesse à sa date d’échéance (date de paiement).

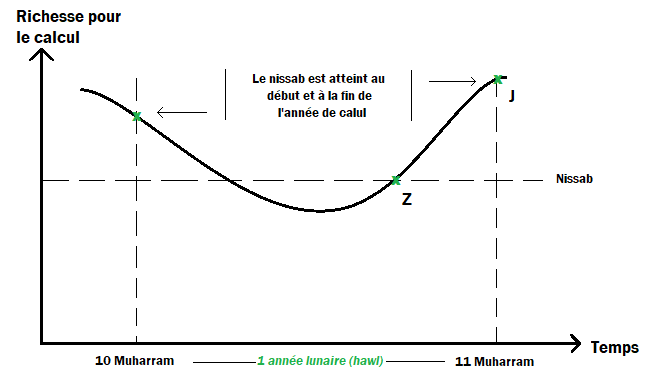

Ce graphique illustre la position hanafi sur le nissab (les dates sont simplement pour illustrer). Les chutes périodiques en dessous du seuil minimum n’ont aucun effet sur le paiement de la Zakat à sa date d’échéance (« J » dans ce graphique). « Z » montre le moment où les 3 autres écoles juridiques recommencent l’année de calcul, parce que la richesse d’une personne est tombée en dessous du seuil minimal, puis est remontée de nouveau au-dessus.

Calcul du seuil minimal sur la richesse personnelle et professionnelle

Pour convertir la richesse personnelle ou professionnelle en argent pour le paiement de la Zakat, voici deux formules pour vous y aider. La mesure en grammes est facile et précise :

Nissab (calculé sur l’Or) : Prix actuel de l’or par gramme EUR x 85 grammes

Nissab (calculé sur l’Argent) : Prix actuel de l’argent par gramme EUR x 595 grammes

En prenant l’exemple d’un prix pour l’or de 50€/gramme, et d’un prix pour l’argent de 0.65€/gramm, les calculs se présentent comme suit (c’est prix doivent être vérifier si vous souhaitez calculer à l’instant T, retrouvez le prix par gramme en suivant ce lien) :

Nissab en Or : 50 € (prix de l’or par gramme) x 85g = 4 250 €

Nissab en Argent : 0.65 € (prix de l’argent par gramme) x 595g = 386,75 € -> arrondi = 387 €

Produits similaires non mentionnés dans le tableau des taux de Nissab et Zakat

Une règle générale doit être retenue : La zakat est potentiellement due sur tous les produits dont les sources ne sont pas soumis à celle-ci.

En d’autres termes, tous les types de produits de croissance sont comptés au calcul, que leur origine soit soumise ou non à la zakat – comme les cultures provenant de la terre, le miel provenant des abeilles, les produits laitiers provenant du bétail, les œufs provenant de la volaille, la soie provenant des vers à soie, etc.

Les « producteurs de richesse » (abeilles, bétail, volailles, etc.) sont eux-mêmes exonérés de le calcul (sauf si l’on élève les « producteurs » pour les vendre ou si l’on utilise ces « producteurs » eux-mêmes comme actifs commerciaux, auquel cas leur zakat est évaluée comme un actif liquide).

Les taux de zakat varient en fonction des différents types de richesse, tels que l’argent, les produits agricoles, le bétail et les ressources naturelles. Selon les travaux effectués sur le sujet, le taux de zakat sur de tels rendements est de 10 % du revenu net. Les juristes, qui considèrent les producteurs non agricoles comme des biens commerciaux, évaluent le taux de zakat à 2,5 % sur le capital et la croissance (cf. Fiqh az-Zakât).

Wa Allahu A’lam